当サイトはアフィリエイト広告を利用しています。

※当アカウントが制作する全てのコンテンツは情報の提供を目的としており、投資及び売買の推奨ではありません。また投資助言は一切行いません。投資判断は全てご自身の責任においてお願いします。

読む前に投稿にいいね、保存してくれると嬉しいです。反応が良ければこういったコラムの配布も継続してみようかと思ってますので(笑)

Contents

僕が買ってる銘柄は東証ETFの【2014】

今回は僕がNISA成長投資枠でメインで買っている銘柄の解説です。

東証ETFのiシェアーズ 米国連続増配株 ETF(2014)。24年1月に誕生したばかりの新しいETFで、DGROという米国ETFに連動しています。管理会社はブラックロック・ジャパンです。

https://www.jpx.co.jp/equities/products/etfs/issues/files/2014-j.pdf

実はDGROは米国では高配当ETFのHDVやSPYDよりも純資産額が多い人気のETFです。ただ本家DGROは日本の証券会社で取り扱いがないため、これまで日本ではあまり聞き馴染みがありませんでした。

しかし東証ETFの2014が誕生したことにより、日本でもこれに手軽に投資する環境が整いました。信託報酬は0.11%と低く、経費率の面でも優秀です。

新しいETFなので純資産の推移が気になりますが、上場から半年経たずに50億円以上を集めており、増配株好きな日本の投資家に受け入れられていることが伺えます。

「お、順調に資金集まってるな〜」というのを確認できたので僕も新NISAで購入しています。

DGRO(2014)がどんなETFかというと、対象指数はMorningstar米国配当成長株式指数

・5年以上連続増配

・配当性向75%未満

・利益成長がプラス

をクリアした銘柄のうち予想配当利回りの上位10%を外したもので構成されています。

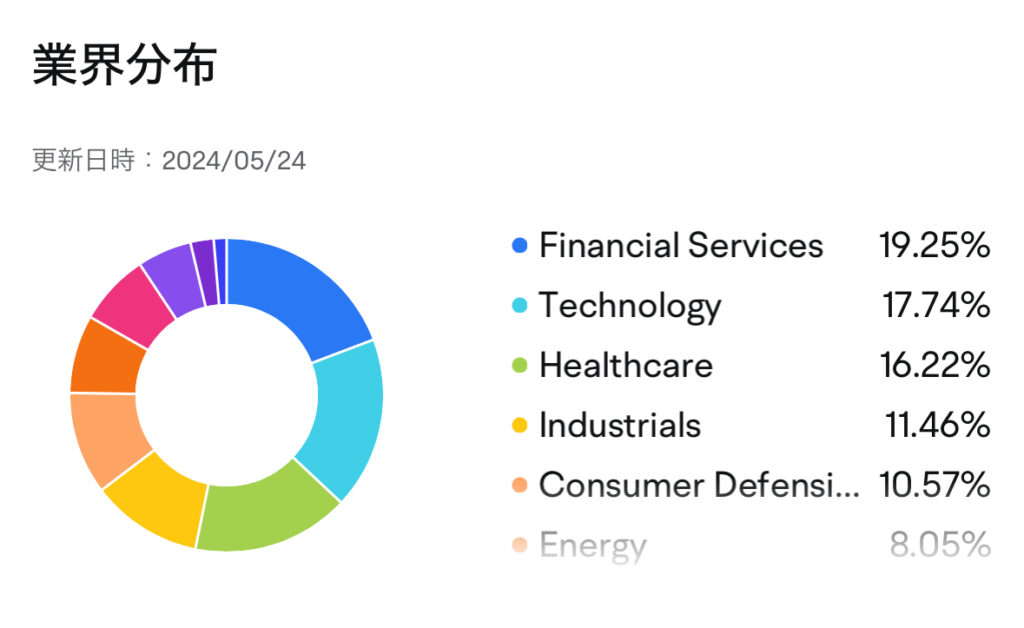

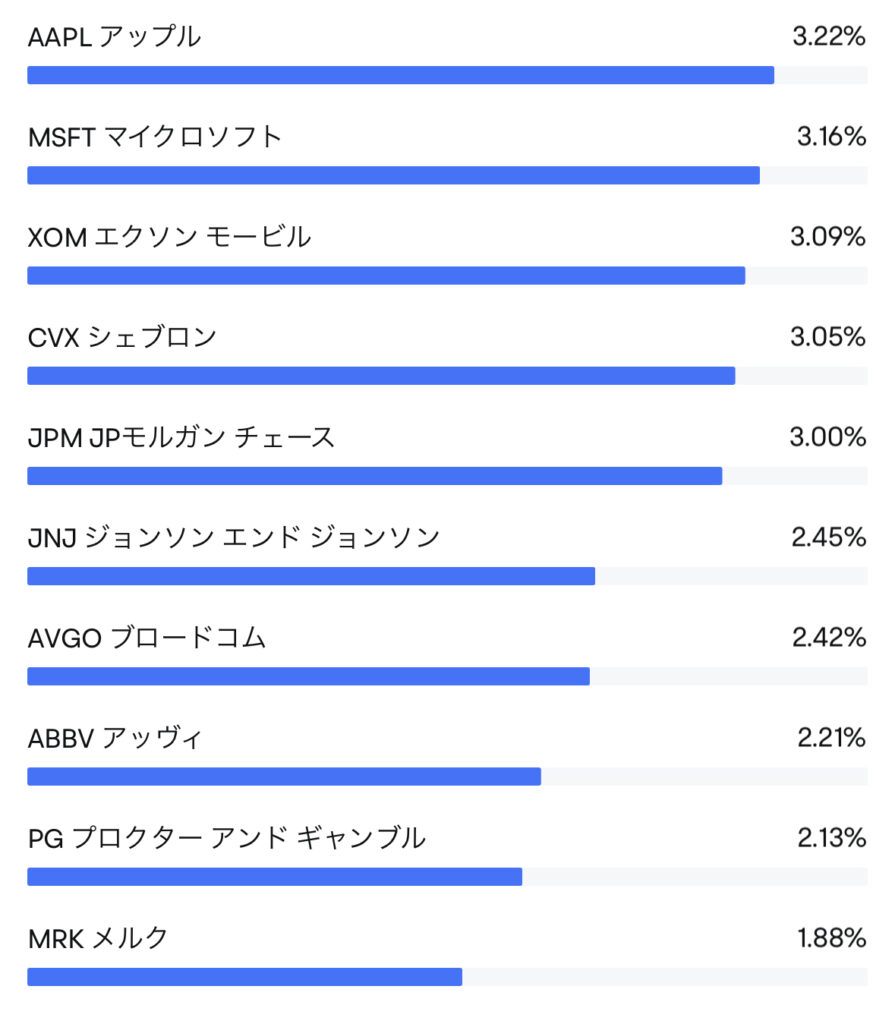

組入銘柄数は419銘柄と分散が効いているのも特徴。セクター比率は金融、テクノロジー、ヘルスケアの比率が高く、アップルやマイクロソフトも組入銘柄に入っています。バリュー株・グロース株バランスよく保有するETFで、業界分布と上位銘柄はこんな感じ↓

他の増配、高配当ETFとの比較

で、過去のパフォーマンスですが、本家DGROは過去5年(2019年〜23年)の平均分配金利回りが2.47%、平均増配率は10.26%です。めっちゃ増配率が強いw

7年平均でも増配率は10%を超えています。コロナ禍でイレギュラーな期間の切り取りかもしれませんが、暴落を挟んでこれは純粋にすごいかと。

ちなみに同期間、同じ増配系ETFのVIGの平均分配金利回りは1.95%、平均増配率は9.57%。分配金利回り、増配率ともにDGROがVIGを上回っています。あのVIGよりも優秀って結構すごくない?

ここで、増配ETFのDGRO、VIG、高配当ETFで人気のVYM、HDV、SPYDの過去10年間のパフォーマンスを比較してみます(配当調整あり)。

こんな感じで比較すると、DGROがキャピタルもインカムも二兎を追える優れたETFであることがわかると思います。

分配金利回りが4%前後で推移するHDVの利回りも、15年程度保有すれば上回るくらいのイメージなので、15年以上の長期で保有することを前提に考えているのならDGRO(2014)は選択肢として面白いのではないでしょうか?

S&P500との比較

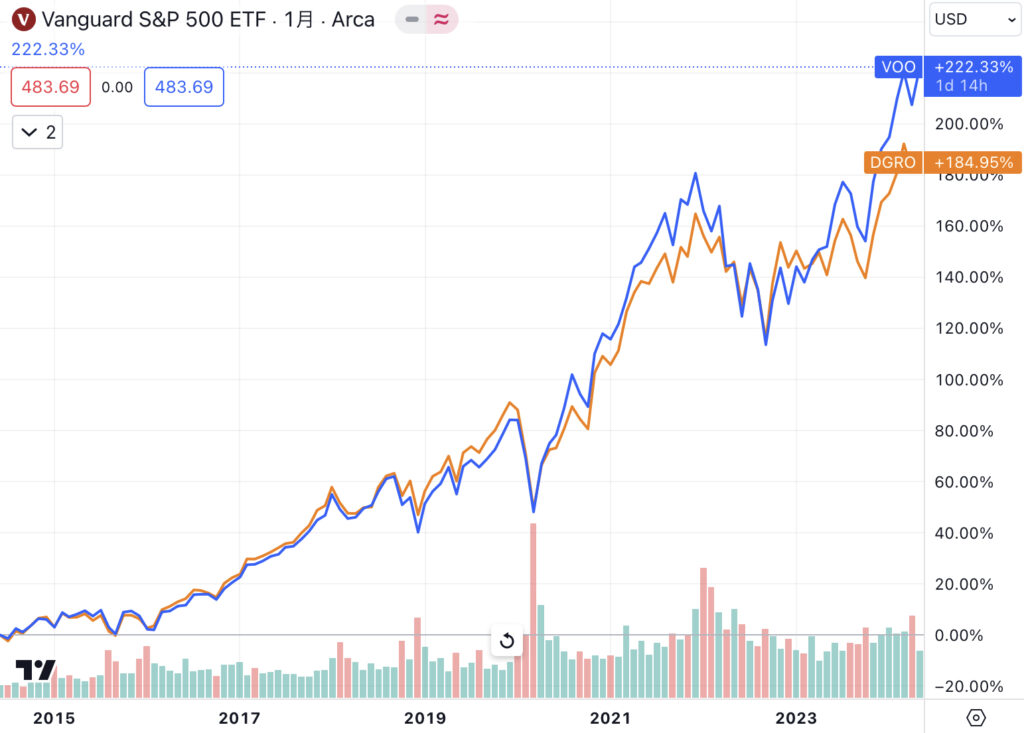

増配や高配当株との比較ではいいパフォーマンスでしたが、S&P500(VOO)と比較するとどうでしょうか?

いい勝負をしますが、配当再投資をしてもDGROはS&P500を下回る結果となりました。

「手間をかけずに」資産を最大化したいなら余計なことはせずにインデックス一択でOK。

S&P500かオルカンか決めて自動積立設定。あとは投資のことなんて考えずにしっかり働くなり、遊ぶなりした方が良さそうです(笑)インデックス最強説はやっぱり正しい。

それでもなぜ増配ETFを買うのか

それでもなぜ増配ETFに投資するのか?と言われれば、自分が整えたい将来の生活基盤があります。老後の生活は配当金+年金でと考えているからです。

また配当金を目的にした投資は株価が下落したときに「たくさん買える」マインドになるので、メンタルも保ちやすいです。投資を続けやすいというのも資産形成にはとっても重要な要素だと思います。

S&P500一択の方がひょっとしたら総資産は増えるかもしれませんが、毎年4%で切り崩しながら暴落が来てソワソワしてるより、資産はそこそこでも分配金が増え続ける生活の方がニコニコ爺さんでいられる気がしています。

これはインデックスに負ける未来を受け入れた上での選択です。

アンパンマンの顔をちぎって食べる生活か、コップから溢れた水だけすすって生きていたいか、結局は好みの問題です。

持ち家か賃貸か、住宅ローンは変動金利か固定金利か、長澤まさみ派か綾瀬はるか派かと同じ。万人にとっての正解はありません。

ちなみに我が家は夫婦の新NISA成長投資枠2400万円を2014メインで埋めていき、これが埋まったら資産形成は終了。

あとは稼いだ分を全部使っていく生活にシフトしたいと思っています(とは言ってもブランド品で着飾りたいとか、そういう欲はそんなにないw たくさん旅行に行ったり、好きな時に好きなものを食べたり、たまには無駄遣いをしたり笑)老いるにつれて自分の稼ぐ力は低下していきますから、年々増えていく配当金はありがたい。50代になったら配当金は再投資せずに使っていくかもしれません。

増配シミュレーションに使わせてもらっているのは下記の2つ。あくまでシミュレーションですがモチベーションを高めるのに役立ちますのでよかったら活用を。

https://omae3.com/tool/bunpaisim/BunpaiKeisan.html

https://www.daiwa-am.co.jp/special/high-dividends/simulation

ちなみに分配金利回り2.4%、増配10%、株価成長率4%、税率10%、分配金再投資で試算してみると…

①元本2400万円(成長投資枠夫婦満額)、追加投資なし、配当金再投資あり、の場合、25年放置で配当金は月115万円、元本は1億600万円。 30年放置すると配当金は月285万円、元本は2億を超えます。複利と配当再投資の効果がエグすぎる…

②元本0円、月5万円積立、配当金再投資あり、の場合、25年積立で配当金は月35万円、元本は3600万円。 30年積立すると配当金は月91万円、元本は7000万円を超えます。十分すぎる…

こんな机上の空論をモチベーションに、資産形成に励んでいくのも悪くないよねw

投資に正解はないよ

さて、長々と書きましたが、資産形成の山を登る道はいくつもあります。

①「投資に時間をかけたくない」と思うのならインデックス積立設定をして、あとは稼ぐことに集中したらいいでしょう。この道のりは入金力が資産形成のスピードを左右します。

②「配当金での生活」に夢を見るなら、増配や高配当に注目した銘柄を選定。利回りを上げるために個別株を組み合わせて自分ポートフォリオを組む投資家もいれば、便利なETFを活用する方法もあります。配当金投資に全振りする必要もなくインデックスと両輪でやることもOK。自分が心地よい投資法を探ればいいと思います。

③個別株や暗号資産で一発当てる人もいます。100万円を元手に2倍株を7回当てたら1億超えます。「一生一緒にエヌビディア」もありかもしれません。自分の時間を銘柄分析に充てられる人はいいのかも。

資産形成に正解はありません。

どの山を登るにしても成功してる人は適度なリスクをとって、それなりの時間を投下していますから、自分にとってどの道・どれくらいのスピードが心地よいのか、探りながら最善の方法を見つけて行ってもらえれば幸いです。

最後にPRとお願い!

今回のコラムに興味を持っていただいた方は、知っておくべき増配と配当再投資の威力の話をデータと共に教えてくれる無料レポートをぜひチェックしてみてください(すでに読んだものもあると思うので読んでないものを読んで理解を深めてね)。

優良配当銘柄が具体的に書かれているのはもちろんなんですが、その前段の増配や配当再投資のテストがすごく面白いので。メールアドレスの登録だけですぐレポートが読めますから、ぜひ知識の肉付けにお役立てください。僕が増配銘柄を好きになった理由がここに書かれています(笑)

そして最後に、読んだら感想をDMでいただけると幸いです。今後の発信の内容に役立てていきます。

繰り返しになりますが単なる銘柄紹介ですから、投資判断は自己責任で。お読みいただきありがとうございます。